|

|

企业运营环境趋于严峻,资金流动性紧张成为制约企业发展的关键因素之一。这种背景下,近年来法院公开的破产企业案件大幅增加,从2018年的2.10万件显著增长至2023年的4.6万件,而2024年上半年破产案件数量达4.8万件。特别是房地产行业及配套建筑、家居、装饰行业,2023年注销企业数量也由2022年的150万家增加到290万家,财务状况恶化的企业数量大幅增加,也导致其债权人企业应收账款呆坏账的比例明显上升。

在现行税收政策下,应收账款坏账损失在企业所得税税前扣除的程序,已经从事前向税务局备案和审批,转变为由企业根据实际情况自行判断是否符合政策要求,并在年度企业所得税汇算清缴时自行申报,相关资料需要留存备查。这就要求企业必须更加准确地理解和运用税收政策。若企业未能符合政策规定而错误地税前扣除,税务机关事后发现将会责令其更正申报,并要求企业补缴税款及滞纳金,甚至进行罚款,由此增加了企业的税务风险。

随着税收征管环境的日益趋严,企业面临着更为复杂的税务挑战。如何合规税前扣除应收账款坏账损失?如何防范税前扣除税务风险?华政税务为您解析。

1.资产损失税前扣除税收政策变化

相较此前执行的国家税务总局关于资产损失的有关文件(国税发〔2009〕88号、国税函〔2009〕772号及国税函〔2010〕196号),现行法规扩大了可税前扣除资产损失范围、扣除管理方式发生变化,提出实际资产损失和法定资产损失的分类、实际资产损失追补确认期5年等管理规定。

2.应收款坏账损失税前扣除应具备的条件

3.坏账损失税前扣除重点关注事项

《企业所得税法实施条例》第九条规定,企业应遵循权责发生制将资产损失在其所属年度予以确认。《办法》第四条规定”企业实际资产损失,应当在其实际发生且会计上已作损失处理的年度申报扣除;法定资产损失,应当在企业向主管税务机关提供证据资料证明该项资产已符合法定资产损失确认条件,且会计上已作损失处理的年度申报扣除。“因此,企业实际资产损失必须在所属年度申报扣除,法定资产损失是申报并且会计上作损失处理了,在当年申报时扣除。另《办法》第六条规定,实际资产损失可以追补确认,但追补期限一般不能超过五年,追补确认后形成的多缴税款不能申请退税,只能递延抵扣,法定资产损失则不能追补确认,应当在申报年度扣除。

对于应收账款坏账损失形成原因是债务人资不抵债、破产、停止经营等财务状况恶化,导致无法收回从而形成坏账的情形,债权实体权利并未消灭,因此属于法定资产损失,即应在会计上已对该项应收账款全部或部分核销,且已取得符合扣除条件的证明资料的年度申报扣除。

(2)境外营业机构发生坏账损失的税务处理

根据《通知》第十二条的规定,企业境内、境外营业机构发生的坏账损失应分开核算,对境外营业机构由于发生坏账损失而产生的亏损,不得在计算境内应纳税所得额时扣除。

4.坏账损失税前扣除金额的确定以及纳税申报

应收账款坏账损失确认金额=(应收账款的计税基础-已在税前扣除的减值准备)-可收回金额。可收回金额,包括债务人可清偿金额及责任人赔偿金额等。根据《企业会计准则第18号-所得税》第五条的规定,资产的计税基础是指企业收回资产账面价值过程中,计算应纳税所得额时按照税法规定可以自应税经济利益中抵扣的金额。应收账款计税基础应当是确认收入及对应销项税额的合计金额。已在税前扣除的减值准备金额,指的是以前年度已在企业所得税税前扣除的坏账金额。

(2)应收款坏账损失的纳税申报

企业在汇算清缴时,需填写《资产损失税前扣除及纳税调整明细表》(A105090)及《纳税调整项目明细表》(A105000)。

举例:2022年,甲公司应收乙公司货款1000万元已逾期三年,公司按照应收账款余额的10%计提坏账准备,共计100万元,未进行核销。会计处理如下:

借:信用减值损失 100万元

贷:坏账准备 100万元

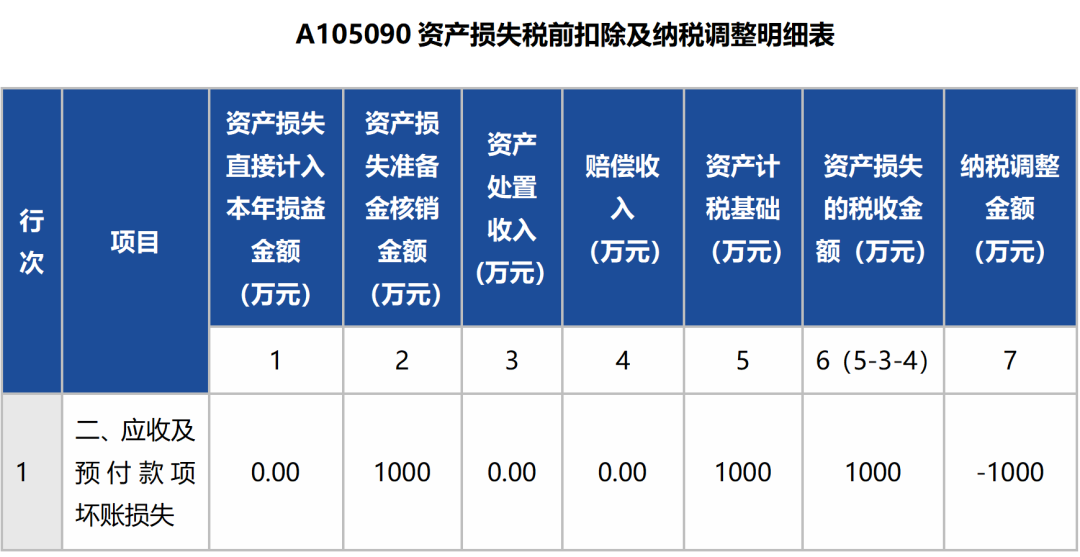

2022年年度企业所得税汇算清缴申报表填写如下:

2023年,债务人乙公司破产,法院在2023年12月发布了破产清算公告。根据公告,该笔应收账款甲公司已确定无法收回。甲公司应收账款会计核算应进行核销处理,处理如下:

贷:坏账准备 900万元

贷:应收账款 1000万元

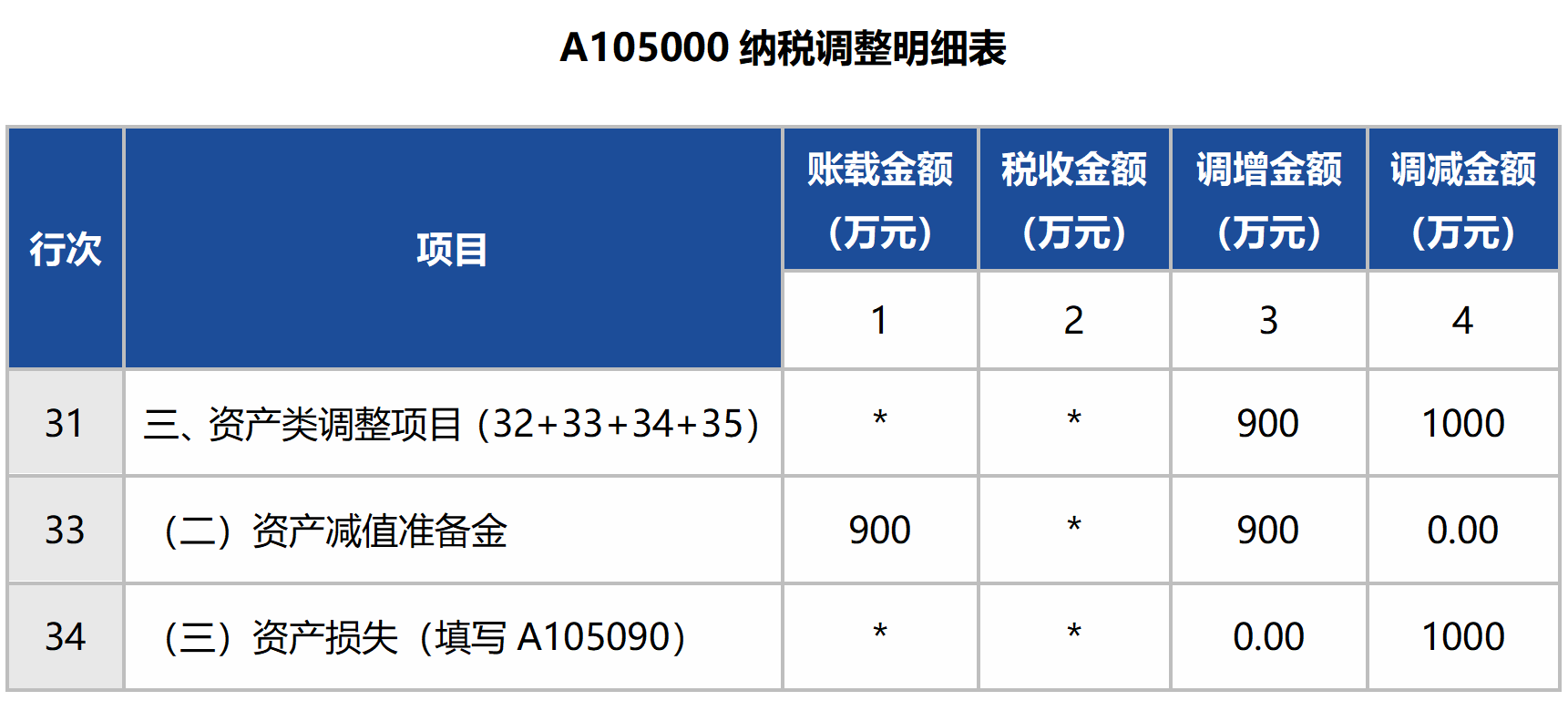

甲公司2023年会计上计提坏账准备为900万元,因乙公司破产清算公告已明确无法清偿对甲公司的债务,会计上对计提坏账准备1000万元进行核销,符合税法规定坏账损失条件,甲公司可在2023年企业所得税税前扣除金额为1000万元。因此,甲公司需要将本年计提坏账损失900万元进行纳税调增处理,同时对核销1000万元应收坏账进行纳税调减处理。

2023年度企业所得税汇算清缴申报表填报:

(3)收回已核销应收款损失的税务处理

根据《企业所得税法实施条例》第三十二条规定:“企业已经作为损失处理的资产,在以后纳税年度又全部收回或者部分收回时,应当计入当期收入”及《通知》第十一条规定:“企业在计算应纳税所得额时已经扣除的资产损失,在以后纳税年度全部或者部分收回时,其收回部分应当作为收入计入收回当期的应纳税所得额。”对于收回核销应收账款(已申报坏账损失),收回部分需要计入当期收入申报缴纳企业所得税。

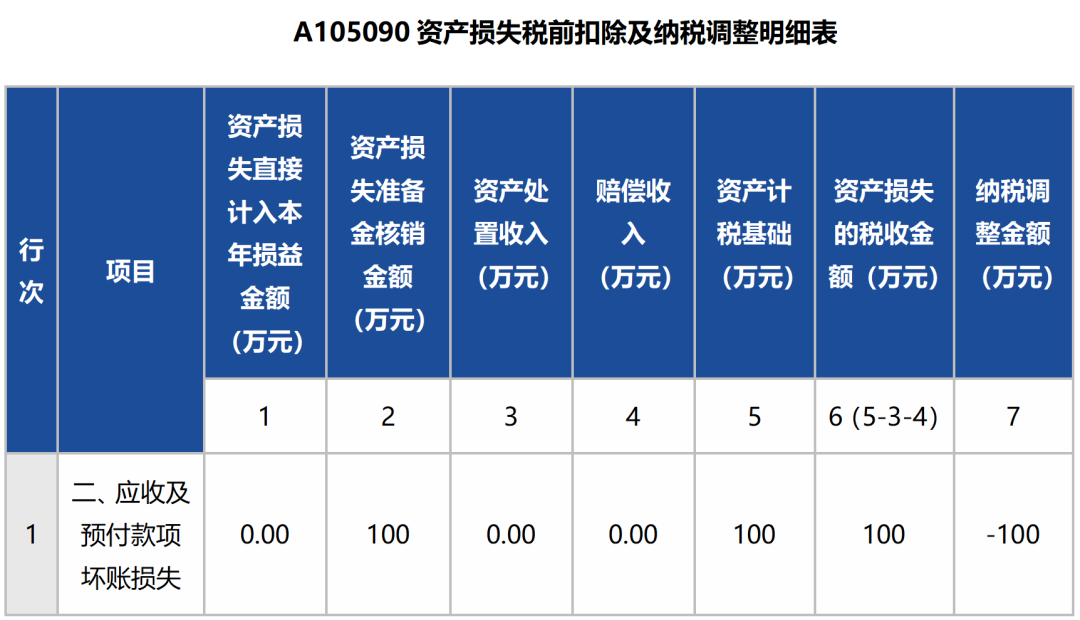

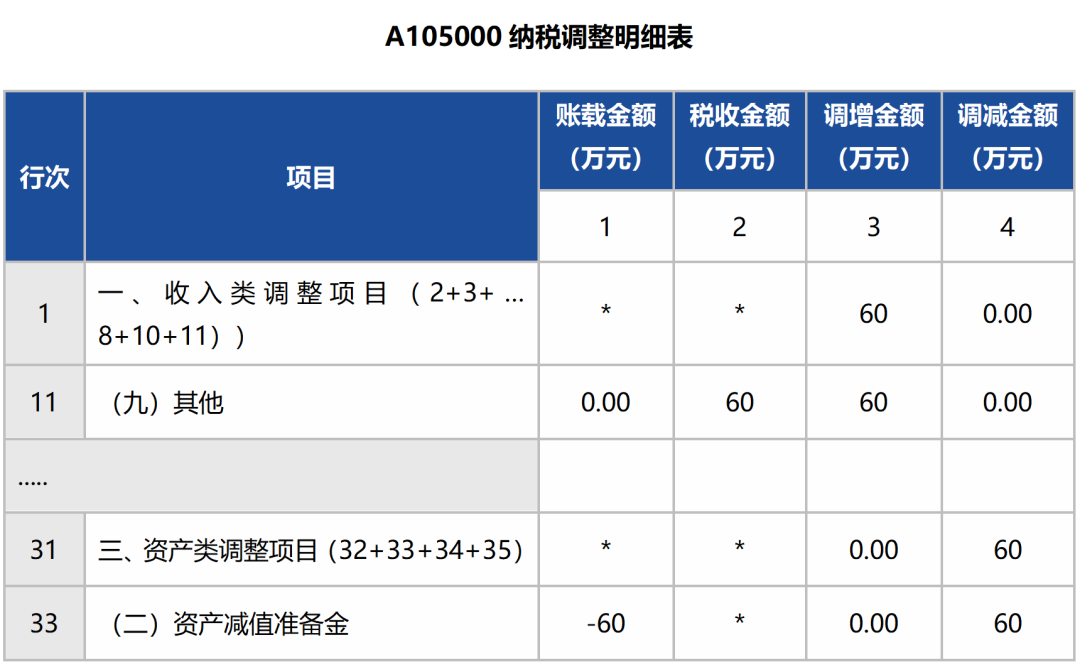

举例:2021年,丙企业对一笔长期挂账的100万元(以前年度已全额计提坏账)应收账款进行核销,在满足《办法》规定条件下,在当年汇算清缴时税前扣除坏账损失100万元。2023年,丙企业通过多次催收,收回了2021年度已核销的应收账款中60万元,则收回60万元应做为2023年度收入申报。

2021年丙企业核销应收账款的会计处理:

贷:应收账款 100万元

2021年度企业所得税汇算清缴申报表填报:

2023年丙企业当实际收回该笔应收款中60万元时,转回已经核销的应收账款,会计处理如下:

贷:坏账准备 60万元

贷:应收账款 60万元

假设当年没有其他需要计提的坏账准备:

贷:信用减值损失 60万元

2023年度企业所得税汇算清缴申报表填报:

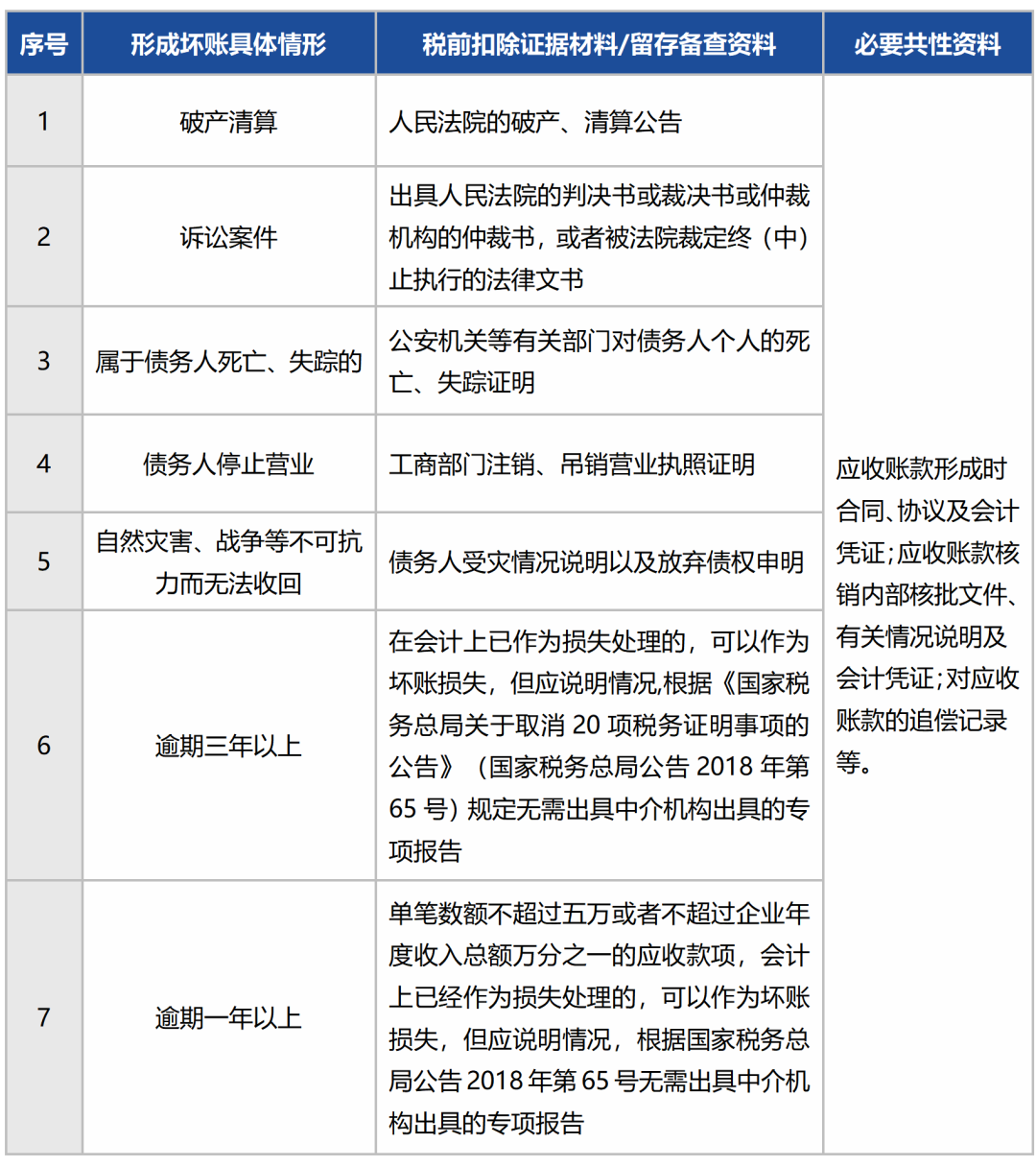

5.税前扣除应收款坏账损失的备查资料要求

当坏账发生时,企业应首先根据会计政策规定及企业内部管理要求,对无法收回的应收账款进行坏账核销处理,在满足办法规定的条件下,根据应收账款形成坏账具体情形,在年度汇算清缴时正确填报《资产损失税前扣除及纳税调整明细表》(A105090)进行纳税调整处理,并留存规定的备查资料。

本网站使用cookies确保您在我们的网站上获得最佳体验。